可以继续在手机上浏览学习

税务系统国家级知名讲师授课,以律师视角解读税法,配套专为律师设计制作,适配律师思维习惯。

税务系统知名实务专家。经济学博士/注册会计师/注册税务师,国家税务总局人才库成员,国家级税务系统讲师,参与省市税收政策制定

独家独创:专为律师研磨打造税收知识课程

视角新颖:全方位剖析法条解读政策以小见大

别具一格:绝不是税务师考试资料搬运工

事半功倍:掌握适合自己的学习方法与教案

量化执行:循序渐进稳扎基础实现学习目标

提升自信:不再因为不懂税收知识错失案源

开拓眼界:与优秀的同行者站在同一起跑线

律师、税务师、企业家、会计从业人员。需要汇算清缴的个人、公司财务人员。其他税收法律爱好者

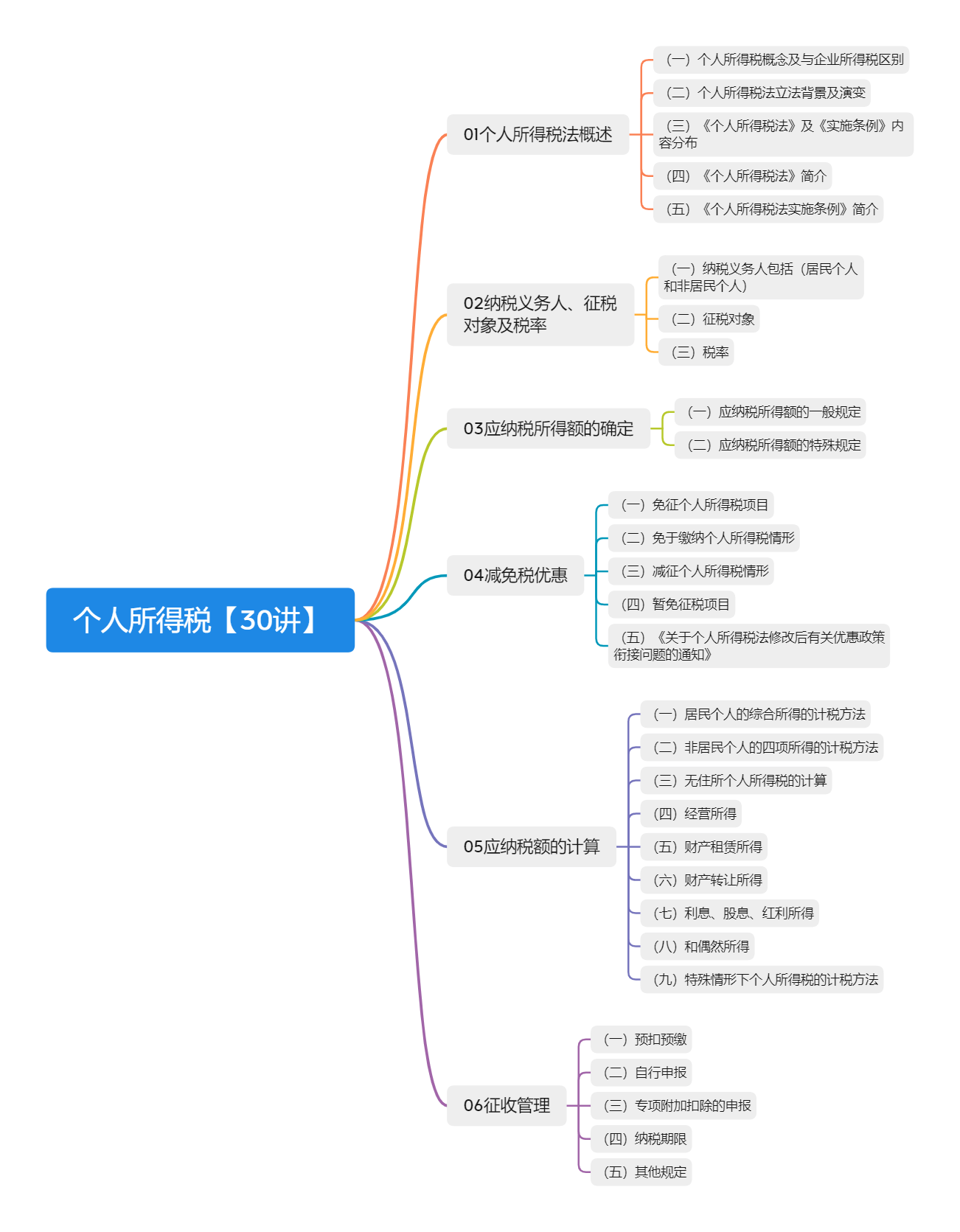

(一)个人所得税概念及与企业所得税区别

(二)个人所得税法立法背景及演变

(三)《个人所得税法》及《实施条例》内容分布

(四)《个人所得税法》简介

(五)《个人所得税法实施条例》简介

(一)纳税义务人包括(居民个人和非居民个人)

(二)征税对象

(三)税率

(一)应纳税所得额的一般规定

(二)应纳税所得额的特殊规定

(一)免征个人所得税项目

(二)免于缴纳个人所得税情形

(三)减征个人所得税情形

(四)暂免征税项目

(五)《关于个人所得税法修改后有关优惠政策衔接问题的通知》

(一)居民个人的综合所得的计税方法

(二)非居民个人的四项所得的计税方法

(三)无住所个人所得税的计算

(四)经营所得

(五)财产租赁所得

(六)财产转让所得

(七)利息、股息、红利所得

(八)和偶然所得

(九)特殊情形下个人所得税的计税方法

(一)预扣预缴

(二)自行申报

(三)专项附加扣除的申报

(四)纳税期限

(五)其他规定

税盟